股票配资中心 上海机电52亿关联并购遭中小股东否决 高评估价成收购“掣肘”

发布日期:2024-07-28 20:05 点击次数:183

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

炒股就看金麒麟分析师研报股票配资中心,权威,专业,及时,全面,助您挖掘潜力主题机会!

通过股票杠杆融资,投资者可以用较少的资金控制更多的股票数量。例如,如果一个投资者有1万元的资金,他可以借入9万元来购买股票,总共能够控制10万元的股票。如果股票价格上涨,投资者的收益将会大大超过自己实际投入的资金。

上市公司“苦口婆心”举行交流会请求支持关联收购,但中小股东仍“齐心协力”投反对票令收购计划遭否决——这一戏剧化的一幕,发生在上海机电(600835.SH)今年的第一次临时股东大会上。

6月24日,上海机电公告今年首次临时股东大会结果,公司计划斥资52亿元收购上海集优铭宇机械科技有限公司(以下简称“上海集优”)100%股权暨关联交易事项,最终以支持59,402,013股(49.69%),反对60,143,256股(50.31%)的结果遭到股东大会否决。

从出席股东大会的股东分布来看,共222位A股股东代表的8670万股、99位B股股东代表的3280万股股权参与投票,占全部股东的11.68%;而因涉及关联交易,公司持股48.02%的控股股东上海电气(维权)(601727.SH)回避表决。

今年5月14日,上海机电首次披露该关联交易计划。由于采用全现金收购但金额较大,该计划虽无需监管层审核批复,但仍需董事会与股东大会投票通过。

收购计划发布当天,上海机电即刻收到了上海证券交易所的关联交易问询,要求公司澄清交易细节,回应包括上海集优与上市公司业务匹配和协同性,交易估值合理性,业绩波动和未进行业绩承诺的原因等问题。

而为获得中小股东支持,5月中旬,上海机电举行了投资者沟通会,及时回应市场对该交易的非议。临时股东大会举行前夕,上海机电还“补齐”了业绩承诺和业绩或资产减值补偿等。

但事与愿违,上海机电与上海电气的诸般努力,仍然无法博得中小投资者的认可。

21世纪经济报道记者尝试联系上海机电,了解该事项后续进展,但暂未得到回复。

据原交易方案,并购标的上海集优主营业务包括叶片、轴承、刀具、工业与汽车紧固件等多个重要工业母机装备产业,其为上海电气整合高端装备制造形成了持股平台型公司。

此前投资者沟通会期间,上海机电董事长刘平,上海集优副总经理包烨称,上海集优旗下的多个资产均在装备制造和汽车零部件细分领域有着单项冠军的美誉。一旦收购完成,上海集优将作为继知名品牌“上海三菱电梯”之外的上海机电第二主业,继而为公司探索高端装备,甚至人形机器人等领域。

就在关联交易计划披露当天,上交所就对该收购计划去函,要求公司回答包括关于交易必要性,未设置业绩承诺的合理性,当期业绩下滑的原因和持续盈利前景,包括评估价值增值的合理性等三大问题。

此前,21世纪经济报道记者也报道了上海机电投资者交流会中,公司高管对收购涉及上述问题的解释。

而在临时股东大会前夕,上海机电还对收购计划打了“补丁”,并承诺了2024~2026年,分别达2.54亿元、3.523亿元、4.517亿元的承诺利润和相应的业绩补偿及减持则另需补偿金额,希望获得广大投资者的支持。

21世纪经济报道记者发现,在投资者阵营中,对上海机电收购计划的态度亦分作两派。

部分投资者认为,上海机电账面留存大量现金未能有效利用,而使用现金收购、而非发行股份购买资产,显然能增厚每股收益,加大投资者回报潜力。

根据交易计划,一旦收购完成,上海机电2022、2023年归母净利润将分别从9.8亿元和9.9亿元,增至13.3亿元和12.3亿元;对应收购完每股收益分别从0.96元/股和0.98元/股,提升至1.30/股、1.20元/股。

但另一方观点认为,上海机电的收购计划对价太高,相比之下业绩和承诺业绩都偏低,因此收购该资产并不是一笔“划算”的买卖。

据关联交易公告,上海集优的评估价值为53.184亿元,双方亦按该评估价值作价进行交易。

而对比标的业绩来看,上海集优2022年、2023年的归母净利润分别为3.49亿元2.37亿元人民币,可比交易对价的估值水平,分别为15.23倍和22.44倍。

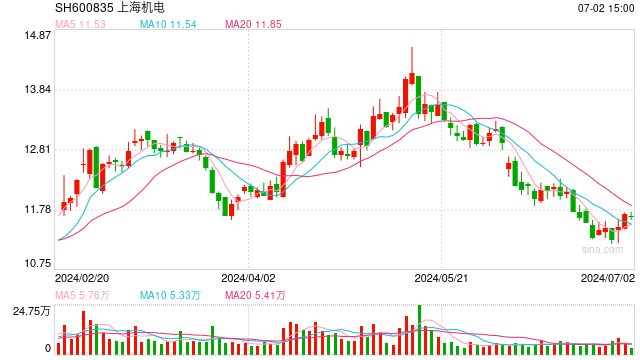

事实上,自上海机电披露关联交易公告以来,公司股价已经从5月14日高点14.08元/股不断下跌,截至6月25日收盘价仅为11.46元/股;但即便按5月14日高点计算,公司静态市盈率仍有14.67倍,其低于收购上海集优的对价估值。

那么上海集优的评估价值为何会偏高?

21世纪经济报道记者此前从交流会得知,评估价值的增值部分,主要仍来源于土地使用权的增值。

具体来看,上海集优子公司无锡叶片在本次交易中的评估增值率为30.95%,增值金额约为4亿元,增值原因为叶片板块的存货、土地、房产的增值,以及专利、软件著作权等无形资产的评估增值;标的紧固件板块评估值增值率为27.79%,增值金额约1.8亿元,增值主要来自于工业紧固件板块存货、房屋建筑物以及无形资产的评估增值等,该两部分系因土地增值导致对价增长的主要原因。

值得注意的是,对公司汽车紧固件板块,评估机构评估所得的增值率也高达40.31%,增值金额达到5亿元。公司在解释时则表示,由于汽车紧固件涉及的资产在海外且较为分散,而作为成熟主体有可持续性的运营能力,因此采用收益法计算,加之该对价承袭了之前收购增值的部分,故而会“看上去”较高。

即便评估价值本身不存在问题,较高的整体对价和较低的整体标的资产收益率,仍然成为了阻碍中小股东对收购投下反对票的原因。

“52亿买来一个才3~4亿净利润的企业,而且业绩承诺还是在上交所的质问下姗姗来迟的,这52亿为何就不能拿来回购甚至分红呢?”有投资者在社交平台上表示。

21世纪经济报道记者注意到,上海机电截至2023年底的账面货币资金为128.75亿元,长短期负债均处于较低水准,而公司的合计未分配利润已经达到91.76亿元。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:何松琳 股票配资中心